Introduzione

Più degli altri mercati dei media (editoria, home video, cinema, videogiochi), la discografia nell’ultimo decennio è stata travolta dal cambiamento tecnologico. La digitalizzazione delle informazioni ha permesso di copiare i brani e di condividerli potenzialmente con chiunque, senza costi addizionali e con lo stesso livello di qualità.

Dal lato della domanda, le nuove possibilità offerte dalla tecnologia, spesso in contrasto con le normative sulla protezione del diritto d’autore, hanno fatto aumentare l’elasticità della domanda dei supporti fisici rispetto al prezzo e spostato le preferenze verso formati più liberi e fruibili in mobilità. La pirateria online di musica è ormai fuori controllo ed è divenuta anche un problema culturale, visto che i “nativi digitali” sono assuefatti ad una pratica così diffusa da renderla difficilmente percepibile come un vero reato. A scarsi risultati sembra stiano giungendo le nuove leggi contro la pirateria digitale, le cosiddette “graduated response measures” che si stanno diffondendo in molti Paesi.

Dal lato dell’offerta, è evidente ormai il ritardo cronico con cui le case discografiche hanno reagito ai cambiamenti in atto: invece di cogliere le nuove opportunità di business offerte dalla digitalizzazione, si sono concentrate per troppo tempo solo a combattere strenuamente la pirateria. Il lungo periodo di crisi in cui versa la discografia, sta ormai costringendo questo settore a cambiare modello di business per sopravvivere.

Un’analisi di più ampio respiro dell’industria musicale non può cogliere i cambiamenti in atto solo attraverso un’esplorazione del mercato discografico. Sebbene la discografia è sempre stata considerata il comparto principale dell’industria musicale, al punto da farle coincidere, un’analisi di settore più approfondita non può prescindere dal considerare anche le altre attività della filiera. I confini del settore, in questo studio, si allargano fino a comprendere le altre attività economiche legate alla musica, che non esisterebbero in sua assenza o avrebbero un valore o delle caratteristiche diverse. Le analisi svolte in precedenza, sia a livello nazionale che internazionale, si sono invece focalizzate sul più ristretto settore della discografia.

Nella più ampia industria musicale, differenti soggetti economici svolgono differenti attività della filiera produttiva: produttori di strumenti musicali, autori, compositori, esecutori, editori, case discografiche, distributori, imprese radiofoniche, imprese televisive, organizzatori di concerti, società di raccolta dei diritti d’autore e connessi, etc.

L’articolo si propone di raggiungere quattro obiettivi: 1) creare un modello originale che rappresenti l’intera filiera produttiva dell’industria musicale; 2) stimare il valore di ogni comparto della filiera e quello complessivo dell’industria; 3) identificare le dinamiche in atto nell’industria; 4) analizzare le strategie di business emergenti dei suoi principali attori, le case discografiche di maggiori dimensioni.

L’articolo è organizzato come segue: il primo paragrafo contiene una breve review della letteratura economica sull’industria musicale; il secondo paragrafo definisce i confini del settore considerato e la relativa filiera produttiva; il terzo paragrafo mostra il calcolo del valore economico di ogni stadio della filiera produttiva definito nel modello e i flussi di diritti attivati da ogni modalità di consumo; e l’ultimo paragrafo traccia delle conclusioni sui trend generali del settore, focalizzandosi sui nuovi modelli di business delle case discografiche.

1. Letteratura di riferimento

Negli ultimi venti anni circa, e soprattutto dal 1999 (data di nascita del primo Napster), gli accademici hanno studiato in profondità il mercato della musica registrata, usando diverse prospettive di analisi per il suo legame con diverse aree di ricerca: protezione della proprietà intellettuale, pirateria digitale, nuovi trend di consumo, economia digitale, modalità distributive, etc.. Dopo la rivoluzione digitale, anche l’economia sperimentale e le analisi empiriche hanno contribuito allo studio delle trasformazioni in atto. Ma una analisi simile a quella qui proposta non è mai stata condotta a causa della mancanza strutturale di dati o della esclusiva disponibilità di dati parziali o poco affidabili sui singoli stadi della filiera, sia a livello nazionale che internazionale.

Quattro principali filoni di ricerca sono più strettamente collegati agli obiettivi di questo studio: quelli sulla struttura del mercato discografico, delle esibizioni live, della pirateria e della domanda di musica.

Alexander (1994a), in uno dei primi studi sulla struttura del mercato discografico, ne ha mostrato la forte concentrazione, ha distinto le grandi “Major” dalle etichette indipendenti, le “Indie”, e identificato nella attività di promozione e distribuzione le più alte barriere all’entrata. Il trend ciclico che ha caratterizzato il settore è stato l’interazione tra l’evoluzione tecnologica, che ha sempre determinato una diminuzione dei costi di produzione e della concentrazione del mercato, grazie all’ingresso di nuove imprese, e le successive fusioni tra imprese, che ne hanno di nuovo aumentato la concentrazione (Alexander, 1994b; Ramello, 1997; Ramello & Silva, 1999; Handke, 2006; Bishop, 2005; Andersen et al., 2000; Hannaford, 2007; Ardizzone & Ramello, 2007b).

Il mercato discografico ha la struttura di un oligopolio verticalmente differenziato (Ramello, 1997), in cui poche grandi imprese vendono prodotti differenziati. Più di recente Hannaford (2003; 2007) lo ha definito un “oligonomio” per sottolineare la natura sia di oligopolisti che di oligopsonisti delle case discografiche. Sul mercato italiano, Ramello e Silva (1999) hanno analizzato in profondità le caratteristiche strutturali della discografia, mentre Ardizzone e Ramello (2005, 2006, 2007a) ne hanno mostrato i cambiamenti negli anni duemila da una prospettiva più congiunturale. Lo studio empirico di Ardizzone e Ramello (2007b) ha dimostrato la maggiore efficienza economica delle etichette indipendenti italiane rispetto alle Major.

Infine, Brousseau e Feledziak (2006) hanno studiato il più ampio settore della musica in Francia (non solo il più ristretto mercato discografico), quantificando in maniera dettagliata i ricavi degli autori, compositori, esecutori, editori, case discografiche e rivenditori di musica. I risultati ottenuti sono simili a quelli di questo studio: anche se i ricavi provenienti dalla vendita di musica registrata diminuiscono, quelli degli altri mercati, specialmente dei concerti dal vivo, aumentano, e quindi la recente crisi ha danneggiato esclusivamente o prevalentemente il mercato discografico. I produttori devono quindi cambiare il loro modello di business, interpretando in modo diverso il loro ruolo di intermediazione tra gli artisti e il pubblico (Brousseau, 2008). Lo studio qui presentato è concettualmente vicino a questo approccio teorico e basato sui dati elaborati in alcuni report annuali sull’industria italiana della musica (Ardizzone & Barbarito, 2008, 2009 e 2010) e su un articolo precedente (Ardizzone & Barbarito, 2010).

Sulla struttura del mercato, infine, è rilevante riportare un filone di ricerca sullo “star system”. Secondo Rosen (1981), nel mercato musicale ci sono poche star che guadagnano troppo rispetto al loro livello di talento e molti altri artisti che guadagnano troppo poco (e spesso sono costretti ad uscire dal mercato per dedicarsi ad altre attività più profittevoli). Secondo Adler (1985), a causa delle forti esternalità di rete, ciò avverrebbe anche indipendentemente dal livello di talento. Anche McDonald (1988) ha proposto un modello in cui le performance future dipendono da quelle passate. I mercati dell’intrattenimento sono tipicamente dei “winner-take-all markets” (Frank & Cook, 1995), in cui anche differenze poco significative nelle performance determinano importanti differenze nelle retribuzioni. Alcune indagini empiriche confermano la teoria di Rosen e Frank & Cook (Krueger, 2005; Towse, 1999; 2001).

Il secondo filone di ricerca riguarda le esibizioni live. Krueger (2005) ha dimostrato che la diminuzione della domanda di concerti live negli USA nei primi anni duemila è stata causata dalla disponibilità di musica illegale nei network p2p. Questo risultato è simile a quello ottenuto da Motimer & Sorensen (2007) e da Balducci (2009), rispettivamente sui mercati americano e italiano. Dal momento che i ricavi dei concerti dal vivo e delle vendite di musica in formato fisico diminuiscono, secondo Courien & Moreau (2005), le case discografiche, invece di combattere la pirateria, dovrebbero integrarsi verticalmente nel business dei concerti, contrattare migliori condizioni con gli organizzatori oppure internalizzare l’attività di promozione (Balducci, 2009). Ma, secondo il modello di Shultz (2009), l’industria discografica, senza diritti d’autore e connessi non potrebbe mantenere lo stesso livello di differenziazione e varietà dei contenuti musicali prodotti.

Il terzo filone di ricerca, sulla pirateria musicale digitale, ha prodotto molti modelli, sia teorici che empirici, che hanno raggiunto risultati contraddittori. Le contraddizioni dipendono dalle ipotesi di base dei modelli, dall’uso di dati non confrontabili, dalle proxy utilizzate per stimare le vendite e il numero di download, dalle metodologie e dagli obiettivi di ricerca. Per una review dei modelli teorici prodotti fino al 2005, su cui non ci soffermiamo, è possibile consultare l’articolo di Peitz & Waelbroeck (2006). In alcuni casi, gli studi teorici ammettono la possibilità di una “indiretta appropriabilità” dei profitti o di benefici indiretti alle imprese grazie alle copie illegali diffuse (Krueger, 2005; Connoly & Krueger, 2006; Liebowitz, 1985; Besen & Kirby, 1989; Bakos & al. 1999; Gayer & Shy, 2006). Sulla complementarità tra le copie illegali e l’acquisto di musica, Bhattacharjee & al. (2006a; 2006b) sostengono che il file-sharing ha incrementato le vendite di musica digitale (ma ridotto le vendite di musica in formato fisico), e che una riduzione della pirateria non implica necessariamente un aumento dei profitti (molti pirati non sono acquirenti persi di musica). La pirateria sembra danneggiare più le star degli artisti minori (Gopal & al., 2006). Se la qualità delle copie aumenta e i costi diminuiscono, molti nuovi clienti si rivolgeranno ai mercati illegali, ma la loro non sufficiente disponibilità a pagare non gli avrebbe comunque permesso di entrare nel mercato legale (Michael, 2004a; Maffioletti & Ramello, 2004; Ardizzone, 2010).

I modelli empirici sono ancora più contraddittori di quelli teorici. Secondo le analisi di Blackburn (2004), Liebowitz (2004, 2006a, 2006b), Peitz & Waelbroeck (2004), Michel (2004b), Zentner (2005; 2006), Rob & Waldfogel (2006) and Stevans & Session (2005), il file-sharing ha avuto un impatto negativo sulle vendite di musica; secondo Oberholzer-Gee & Strumpf (2005; 2007), Maffioletti & Ramello (2004) non ha avuto un impatto significativo; e, infine, secondo Boorstin (2004), Oberholzer-Gee & Strumpf (2007), Andersen & Frenz (2008), per alcune tipologie di utenti, può avere un impatto positivo.

L’ultimo filone di ricerca riguarda i consumatori e il trend della domanda. Le indagini empiriche hanno dimostrato che la pirateria ha fatto aumentare l’elasticità rispetto al prezzo dei prodotti fisici (Stevans & Sessions, 2005). I consumatori preferiscono sempre più prodotti digitali, grazie alla loro “portabilità”, prezzo basso e alto contenuto tecnologico. A questo proposito, Balducci (2009) ha identificato due domande: quella degli “high tech lovers”, che, non essendo molto interessati alla musica, semplicemente collezionano musica illegale che spesso non ascoltano nemmeno, e i “music lovers”, acquirenti di musica e di biglietti per concerti.

Questo articolo mostra i risultati di una indagine empirica sull’intera filiera produttiva dell’industria musicale, per misurarne la dimensione economica di ogni comparto, comprendere i trend in atto e le nuove strategie di business.

2. La filiera produttiva dell’industria musicale

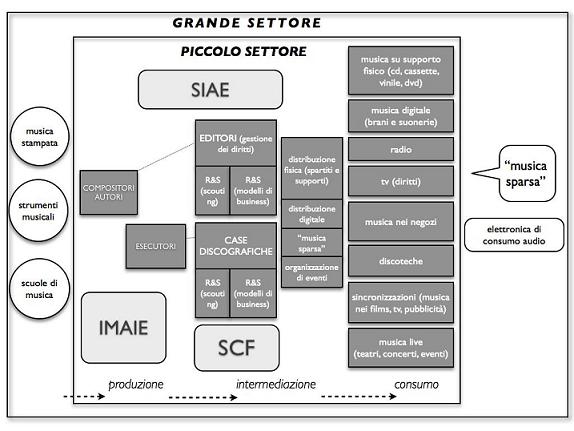

Dalla produzione alla distribuzione, la filiera produttiva dell’industria musicale è definita nella Figura 1. Altri studi sul settore della musica non hanno preso in considerazione gli stessi confini, anzi, come già ribadito, sia a livello nazionale che internazionale, solo il settore della discografia è stato considerato “il mercato della musica”. In questo studio invece prendiamo in considerazione anche tutte quelle attività economiche che non esisterebbero senza la musica o in cui la musica costituisce un input importante.

E’ stato distinto un “grande settore” da un “piccolo settore”. Il “grande settore” comprende il “piccolo settore” e altre attività economiche complementari a monte e a valle del processo produttivo: a monte, la produzione di strumenti musicali, la “musica stampata” (spartiti, libri, etc.), e la formazione (scuole di musica); a valle, l’elettronica di consumo (lettori mp3, autoradio, etc.). Le attività a monte producono gli input necessari alla produzione di musica, quella a valle è funzionale al consumo di musica. Nel “piccolo settore” abbiamo incluso le attività che vanno dalla produzione dei brani alle diverse modalità di consumo. All’interno del “piccolo settore”, nello stadio di produzione della musica troviamo gli autori, i compositori e gli interpreti (cantanti e musicisti); nella fase di intermediazione, gli editori e le case discografiche, i distributori (fisici e online di brani, spartiti, libri, ma anche gli organizzatori di eventi live). Infine, nella fase di consumo sono state distinte otto modalità diverse di consumo della musica: musica in formato fisico; musica in formato digitale (brani e suonerie); musica ascoltata alla radio; musica nei programmi televisivi; musica di sottofondo negli esercizi commerciali; musica ascoltata nelle discoteche; sincronizzazioni (musica abbinata a film o a filmati pubblicitari); e, infine, musica ascoltata nelle esibizioni dal vivo (in teatri, concerti, eventi di altro tipo).

Abbiamo definito “musica sparsa” quella ascoltata durante altre attività ricreative. Nella radio, in televisione e nelle discoteche la musica è considerata un importante fattore di produzione o il più importante fattore di produzione, tanto da definirla “musica sparsa come attività principale”. Nei negozi, centri commerciali, palestre e nelle altre attività economiche la musica è un fattore di produzione meno importante nel processo di acquisto, e quindi è stata definita “musica sparsa come attività secondaria”. Nella fase di intermediazione sono stati distinti gli editori musicali dalle case discografiche, anche se entrambi condividono la stessa finalità, ovvero la maggiore diffusione possibile presso il pubblico del brano musicale, e spesso i due soggetti coincidono, soprattutto nel caso di imprese di minori dimensioni. L’editore ha la funzione di manager dell’autore del brano ed è titolare con l’autore dei diritti d’autore (se l’autore glieli ha ceduti); la casa discografica ha la funzione di manager dell’artista che interpreta il brano ed è titolare dei diritti connessi al diritto d’autore (se l’artista ne ha richiesto la gestione). Entrambi svolgono un’attività di scouting e di ricerca di modelli di business.

Nella fase di intermediazione del “piccolo settore” si trovano anche le società di raccolta dei diritti d’autore (la SIAE) e connessi (l’SCF per gli artisti e il nuovo IMAIE per gli interpreti ed esecutori). Nella misurazione del valore economico dell’industria musicale verranno anche conteggiati i flussi di diritti che dallo sfruttamento delle opere, attraverso le società di gestione dei diritti, vengono corrisposti ai titolari.

Figura 1. La filiera produttiva dell’industria musicale

La discografia rappresenta il “core business” dell’industria musicale, ma anche un “collo di bottiglia”. Le quattro grandi Major (Sony/BMG, Emi, Warner e Universal) raggiungono una quota di mercato cumulata a livello globale del 75/80% circa e controllano la distribuzione, realizzando economie di scala e di scopo. Storicamente le barriere all’entrata nel settore della discografia sono sempre stati i costi di distribuzione, i costi di promozione, e i costi legati al mantenimento dello star system. Al contrario, le fasi di produzione e consumo sono competitive, dal momento che vi sono molti autori, compositori, esecutori, e consumatori intermedi e finali (anche se alcune imprese radiofoniche e televisive hanno dimensioni e potere contrattuale molto rilevanti).

Le piccole case discografiche indipendenti italiane sono molto numerose, circa un migliaio (Ardizzone & Ramello, 2007b). Queste sono i veri “innovatori shumpeteriani” del settore poiché scoprono e lanciano nuovi artisti e tendenze musicali (Ramello & Silva, 1999), che poi spesso vengono messi sotto contratto dalle Major. La competizione nel settore della discografia non è infatti basata sul prezzo del prodotto, ma sull’abilità di riuscire ad attirare gli artisti che riducono il rischio di flop, visto che circa un CD su dieci è profittevole (Vogel, 1998). Questa storica centralità della discografia si sta riducendo sempre più a causa della significativa riduzione della sua dimensione economica. Altri grandi distributori indipendenti hanno conquistato il loro spazio sul mercato (ad esempio I-Tunes) e altri comparti della filiera produttiva sono diventati più profittevoli (ad esempio i concerti).

3. Il valore della filiera produttiva dell’industria musicale italiana

3.1 Il “grande settore”

Tra le tre attività a monte (la musica stampata, gli strumenti musicali e la formazione) e a valle (l’elettronica di consumo audio) del processo produttivo, il mercato della musica stampata è il più piccolo. Il suo valore complessivo nel 2009 è stato di 18 milioni di euro (Dismamusica, 2010), con un trend di sostanziale staticità negli ultimi anni (nonostante una diminuzione dell’1,7% nel 2009). Si tratta di un mercato di dimensioni ridotte anche se paragonato con gli altri Paesi europei e, soprattutto, gli Stati Uniti (circa 0,30 euro per capita in Italia contro 1,5 euro per capita degli USA). Le attività di stampa e distribuzione degli spartiti sono ormai prevalentemente esternalizzate dagli editori, tanto che i primi due competitor del mercato raggiungono una quota cumulata pari circa all’80%. Gli editori corrispondono agli autori e ai compositori un copyright che al minimo è pari al 5% del prezzo dello spartito o del libro (dipende dal contratto stipulato tra i due).

Il mercato degli strumenti musicali ha avuto nel 2009 un valore di 386 milioni di euro (Dismamusica, 2010). Anche in questo caso, il trend degli ultimi anni è stato stabile, nonostante la crisi economica. Gli strumenti più venduti in Italia sono le chitarre elettriche, gli strumenti a percussione e le chitarre classiche. I prodotti di maggiore successo, negli ultimi anni, sono prodotti di alta qualità (e alto prezzo). Anche questo mercato è molto piccolo, se confrontato con gli altri Paesi europei.

Non è stato possibile calcolare il valore del mercato della formazione per mancanza di dati. In Italia la formazione universitaria è impartita da 57 Conservatori di musica e 20 Istituti Musicali Pareggiati. La formazione di base è assicurata da 650 scuole medie statali ad indirizzo musicale, circa 180 scuole di musica comunali, e numerose scuole private.

L’attività a valle della filiera produttiva è l’elettronica di consumo audio. Secondo i dati GfK, questo mercato è in forte crisi da anni: da un fatturato di 1,1 miliardi di euro nel 2006 è passato a circa 600 milioni nel 2009 (-45%). Sia l’audio statico (hi-fi, amplificatori, casse, lettori CD e impianti home theatre) che l’audio portatile (lettori mp3 e mp4, radio, etc.) e il car audio (navigatori satellitari, impianti audio da auto, etc.) hanno perso circa un quarto del loro valore tra il 2008 e il 2009. Le ragioni sono da ricercarsi sia nella fase di maturità dei prodotti del settore, che nell’effetto di sostituzione con altri dispositivi per l’ascolto della musica (smartphone soprattutto).

Un altro mercato legato al settore della musica è quello dei supporti di registrazione. Una percentuale variabile del prezzo (dal 3% al 12%) di CD vergini, DVD vergini, memorie USB, hard disk e di tutti gli altri supporti di registrazione (lettori mp3, masterizzatori, registratori, smartphone, etc.), in funzione della capacità del dispositivo o al tipo di supporto, viene pagata alla SIAE come “diritto per copia privata” al fine di compensare le perdite dovute alla pirateria. I diritti di copia privata audio (apparecchi di registrazione e supporti) vengono poi distribuiti in misura del 50% agli autori e ai compositori, in misura del circa 25% ai produttori, e in misura del 25% agli interpreti. I diritti per copia privata, che provengono dagli apparecchi e supporti di registrazione video invece, vengono corrisposti per il 30% agli autori e per il 70% in parti uguali tra produttori di opere audiovisive, produttori di videogrammi e interpreti. Nonostante la riduzione delle vendite di supporti e apparecchi di registrazione sia stata dell’ordine di circa un quarto tra il 2008 e il 2009, gli incassi della SIAE sono aumentati e quelli di SCF diminuiti. Ma si tratta di dati poco indicativi in quanto valori “di cassa” e non di competenza.

3.2 Il “piccolo settore”

La prima forma di consumo della musica che abbiamo distinto nella filiera è la musica in formato fisico, ovvero la discografia tradizionale. Le vendite fisiche non sono facilmente stimabili in Italia a causa dell’assenza di fonti non ambigue, complete e affidabili (Ramello & Silva, 1999; Ardizzone & Ramello, 2005, 2006, 2007a; Ardizzone & Barbarito, 2010). Sono disponibili diverse fonti di dati (SIAE, FIMI e Musica&Dischi) ma tra loro disomogenee e non confrontabili, in quanto rilevano oggetti diversi. Per giungere ad una quantificazione del mercato abbiamo combinato i dati FIMI con quelli SIAE, tenendo in considerazione che le case discografiche devono corrispondere agli autori ed editori un diritto di riproduzione meccanica in misura del 9% del prezzo del prodotto all’ingrosso attraverso la collecting di riferimento, e che le case discografiche contrattano differenti royalties con i diversi artisti. Abbiamo moltiplicato il totale delle licenze rilasciate da SIAE per il prezzo medio dei CD (fonte: Ardizzone, Barbarito, 2010). Per stimare il prezzo medio è stata svolta una rilevazione dei prezzi di un campione di 8.918 CD in 6 negozi e 4 edicole. Applicando dei coefficienti di abbattimento in funzione dei diversi tipi di licenza (i bollini rilasciati da SIAE non sono, per alcuni tipi di licenza, acquistati in funzione del numero esatto di CD prodotti), il fatturato complessivo nel 2009, è risultato pari a 375 milioni di euro (comprendendo tutti i diversi tipi di supporti fisici). Seguendo il trend degli anni precedenti, il mercato si è ridotto di circa un quarto rispetto al 2008. Negli ultimi dieci anni il valore e il volume del mercato discografico sono diminuiti di più del 60%. Anche il prezzo medio dei supporti si è ridotto dell’ordine del 6% tra il 2008 e il 2009 ed è aumentato il numero di CD per confezione.

La seconda forma di consumo, la musica digitale (sia brani che suonerie per cellulari), ha invece fatto registrare un aumento del 13% circa tra il 2008 e il 2009. Tuttavia, questo incremento (che si ripete ogni anno, sin dalla sua nascita) non compensa la diminuzione del mercato fisico. Ma soprattutto il valore assoluto del mercato digitale è molto basso, tanto da poterlo considerare un mercato di nicchia, pari a 44 milioni di euro nel 2009, un valore corrispondente a solo 1/8 del mercato fisico. In questo caso l’unica fonte di dati disponibile è FIMI. Per stimare il valore totale del mercato (sell-out) è stato aggiunto il margine del rivenditore (circa il 30%), le tasse (il 20%) e la quota di mercato delle etichette indipendenti. Sia il mercato fisico che digitale sono di dimensioni molto ridotte rispetto agli altri mercati europei di dimensioni paragonabili (Inghilterra, Francia e Germania), e difatti, secondo i dati IFPI, l’Italia nel 2009 si è classificata al nono posto nel mondo per vendite fisiche e al quattordicesimo per vendite digitali. Quanto ai flussi di diritti generati, gli autori e gli editori ricevono l’8% del prezzo finale del brano, invece le case discografiche contrattano direttamente con il distributore digitale la loro percentuale di diritti connessi (di cui una parte è corrisposta all’artista, secondo quanto concordato per via contrattuale). Nel 2009, lo streaming video (Youtube) ha prodotto circa un terzo del fatturato dei soli singoli venduti on line. Nel 2007 questo mercato non esisteva.

Il consumo definito di “musica sparsa” comprende il valore generato da una fruizione non tradizionale: musica ascoltata in modi o luoghi diversi rispetto al consumo a casa tramite hi-fi (radio, tv, discoteche negozi e centri commerciali).

Visto che, la maggior parte delle radio non è concepibile senza musica in quanto essa copre la maggior parte della loro programmazione, per stimare il valore di questo comparto abbiamo considerato l’intero fatturato pubblicitario delle radio (la loro prevalente forma di introiti). Nel 2009 il valore è stato pari a 371 milioni di euro, in diminuzione del 7,8% rispetto al 2008 (AgCom, 2010). Da notare che non sono stati aggiunti i diritti corrisposti dalle imprese radiofoniche alle società di raccolta in quanto inclusi in questo valore. Nonostante la contrazione, si tratta di un risultato abbastanza buono, prendendo in considerazione la contrazione del mercato pubblicitario e dei consumi durante la crisi economica.

Come le radio, dato che le discoteche non esisterebbero senza musica, abbiamo considerato il fatturato complessivo generato nel 2009, pari a 885 milioni di euro (-5,2% rispetto al 2008) (SIAE, 2010). Circa il 10% di questo valore viene corrisposto agli autori ed editori musicali, attraverso la SIAE, e lo 0,2% agli interpreti, attraverso l’SCF. Invece, le imprese radiofoniche e televisive pagano i diritti d’autore e connessi in proporzione al loro fatturato: le radio hanno versato nel 2009 circa il 5,8% e le televisioni circa l’1,4%.

La musica non è il principale input produttivo per le imprese televisive e i negozi (bar, ristoranti, supermercati, centri commerciali, etc.). In questi due casi il loro contributo al valore complessivo della filiera è stato calcolato sommando solo i diritti d’autore e connessi pagati alle collecting. Nel 2009 le imprese televisive hanno pagato 119,8 milioni di diritti (-8% rispetto al 2008) (SIAE, 2010) e i negozi 71,3 milioni (+8,6% rispetto al 2008) (SCF, 2010). Soprattutto i negozi e i centri commerciali negli ultimi anni hanno mostrato una forte crescita dei diritti pagati (la consapevolezza in merito all’esistenza dei diritti e la capacità di raccolta sono aumentate). Anche negli altri Paesi del mondo l’incasso dei diritti connessi da parte delle case discografiche, negli ultimi anni, ha registrato una forte crescita.

Abbiamo stimato le sincronizzazioni attraverso una survey somministrata ai principali editori e case discografiche italiane (anno 2010). Le sincronizzazioni consistono nell’abbinamento della musica a filmati (pubblicitari ma anche film). Le imprese che vogliono utilizzarla devono contrattare con gli editori e le case discografiche una remunerazione e poi pagare una percentuale variabile in funzione dello sfruttamento. Il valore finale, stimato certamente per difetto, di questo mercato è stato nel 2009 pari a di 31 milioni di euro.

L’ultima forma di consumo è la musica live. Nel 2009, il giro d’affari complessivo di tutti i tipi di esibizioni dal vivo (lirica, rivista e commedia musicale, balletto, concerti classici, concerti di musica leggera, concerti jazz e “concertini”, secondo le definizioni di SIAE) è stato di 780,6 milioni di euro (+3,4%) (SIAE, 2010). Anche questo settore, nonostante la crisi economica e la riduzione dei consumi, ha ottenuto una buona performance, dovuta ad un aumento dei prezzi dei biglietti e della partecipazione ai concerti di musica leggera, e non ad un incremento del pubblico totale. Anche in questo caso notiamo che la SIAE riceve dei diritti d’autore (nel 2009 pari circa all’8% del giro d’affari complessivo dei concerti) e che la musica pre-registrata, suonata prima e dopo le esibizioni, genera diritti di esecuzione (SIAE) e diritti connessi (SCF).

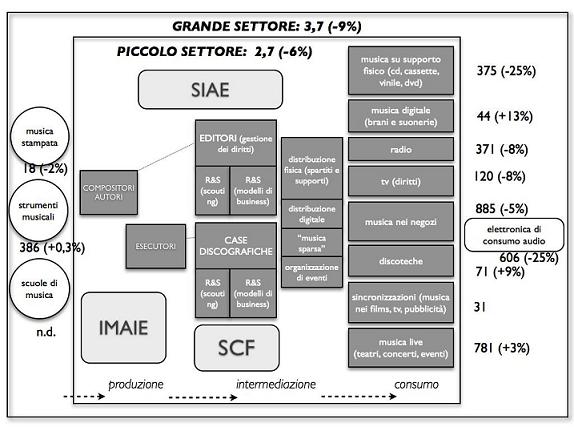

Figura 2. Il valore della filiera produttiva dell’industria musicale italiana nel 2009 (milioni) e variazioni percentuali (2009/2008)

Risultati e conclusioni: nuovi modelli di business in un mercato che cambia

Nel 2009, il valore finale della filiera produttiva italiana è stato di 3,7 miliardi di euro (Figura 2). Dall’analisi svolta possiamo trarre alcune considerazioni. Primo, se confrontato con gli altri mercati dei media, il peso complessivo dell’industria musicale in valore assoluto è significativo: nel 2009 il mercato televisivo ha fatturato 8,6 miliardi di euro, l’editoria (quotidiana, periodica e libraria) ha fatturato 4,6 miliardi (AgCom, 2010), e il cinema e home video 1,3 miliardi (IEM, 2011). Secondo, il valore finale del mercato ha mostrato una diminuzione del 9% nel 2009 e dell’8% nel 2008: tale riduzione è però da ricondurre principalmente al collasso dell’elettronica di consumo audio e alla musica in formato fisico. Ma lo scenario era simile anche prima della crisi: nel 2008 tutti i comparti della filiera mostravano una crescita rispetto al 2007 o un trend stabile, ad eccezione dell’elettronica di consumo e della musica in formato fisico. Ne consegue che l’industria musicale nel suo complesso non è così in crisi come il mercato discografico.

Questo studio mostra anche le forti differenze tra i diversi comparti nel contributo individuale al valore complessivo della filiera (Figura 3). Il “grande settore” da solo rappresenta il 27% del valore totale (pari ad 1 miliardo di euro), il “piccolo settore” il 73%: le attività a monte e a valle del processo produttivo hanno un valore residuale, sia a causa delle loro ridotte dimensioni che del crollo dell’elettronica di consumo audio. In realtà, non si vendono meno device per l’ascolto di musica in mobilità, ma i dati non permettono di cogliere le trasformazioni nelle abitudini dei consumatori, che presumibilmente usano sempre meno strumenti dedicati esclusivamente all’ascolto di musica e sempre più apparecchi multifunzione.

Il mercato della musica stampata, delle sincronizzazioni e della musica digitale risultano essere dei mercati di nicchia. La musica digitale vale l’1,1% del valore totale della filiera e quindi è ancora molto lontana sia dal costituire un mercato cruciale per il business della musica che dal compensare le perdite del mercato dei supporti in formato fisico. Anche se è da sempre considerato il “core business” dell’industria musicale, le vendite di musica in formato fisico totalizzano solo il 10% del valore totale del mercato, al pari del mercato degli strumenti musicali e delle radio. I segmenti di dimensioni maggiori sono invece le discoteche (24% del totale), i concerti (21%) e la “musica sparsa” (15% senza includere le discoteche e 39% con le discoteche). Confrontando i valori assoluti, sia il mercato delle discoteche che delle esibizioni live mostrano un fatturato più che doppio rispetto a quello delle vendite in formato fisico.

Figure 3. Valori assoluti e quote percentuali dei comparti rispetto al valore totale della filiera, 2009

L’industria musicale si sta trasformando: la centralità del disco ha lasciato spazio all’ascolto fuori casa, la musica digitale non riesce a decollare, e la pirateria online è ormai capillarmente diffusa. Le case discografiche stanno cambiando modelli di business a causa dei cambiamenti del mercato. Primo, stanno cercando di incrementare il più possibile gli introiti dovuti alla riscossione dei diritti connessi (e questo trend è confermato anche dai dati sul mercato mondiale). Secondo, si stanno integrando nel business dei concerti dal vivo: Sony e Warner nel 2009 hanno acquistato i due leader di mercato nell’organizzazione dei concerti in Italia. In generale, stanno adottando una strategia fondata sul management a tutto tondo dell’artista: apparizioni televisive, esibizioni live, promozioni, merchandising, licencing, product placement, iniziative di co-branding, e ogni iniziativa che coinvolge l’artista è gestita dalla casa discografica. È ormai evidente che non è più possibile vendere solo CD. Terzo, le case discografiche non hanno ancora trovato efficaci modelli di business nella musica digitale, pagando pesantemente il ritardo con cui sono entrate in questo mercato. I modelli di business nella musica digitale basati sulla pubblicità (streaming gratuito e downloading in cambio della visione di filmati pubblicitari) e gli accordi con le società di telecomunicazioni non hanno ancora fatto raggiungere i risultati sperati. Ultimamente i modelli di business nella musica digitale stanno cercando di seguire quelli di consumo: dal possesso di musica all’accesso alla musica. Si stanno moltiplicando i servizi di streaming, di abbonamento e di clouding. Nella musica digitale le offerte diventano sempre più ibride e basate su servizi integrati (ad esempio Google). Quarto, a causa della forte diminuzione del loro fatturato, le case discografiche hanno investito sempre meno nei nuovi artisti, lasciando l’attività di scouting ai talent show. Infine, stanno esercitando un’attività di lobbying molto pressante per ottenere leggi più severe ed efficaci contro la pirateria online.

Le piccole imprese indipendenti sono ancora più in difficoltà delle Major a causa di una minore solidità economica. C’è però da tenere in considerazione che si tratta di una realtà molto diversificata: alcune di loro operano in nicchie di mercato abbastanza stabile e sono mediamente più efficienti delle Major. In un mercato che vede costantemente ridurre le sue dimensioni, è anche in atto un ulteriore processo di concentrazione: le Major Universal Music e Sony/BMG stanno acquistando Emi Music per aumentare la loro competitività e profittabilità.

Infine, è possibile trarre due considerazioni finali sui diritti musicali e sulla conoscenza della musica. I flussi di diritti d’autore e connessi collegati alle diverse modalità di fruizione di musica hanno evidenziato l’esistenza di troppi tipi di diritti. Una semplificazione potrebbe essere utile al mercato. Secondo, l’insegnamento della musica nelle scuole italiane dovrebbe essere incrementata per il suo valore sociale e culturale. In Italia, culla della cultura musicale classica, solo una ridotta percentuale della popolazione studia musica ed è in grado di suonare uno strumento musicale. Non si avrebbero benefici solo di tipo economico per il mercato degli strumenti musicali e per tutta la filiera musicale, ma soprattutto per la formazione personale e sociale degli individui. La creazione di cultura musicale è cruciale per la qualità dei prodotti che verranno immessi sul mercato, per la formazione del gusto del pubblico, e, infine, per l’esistenza stessa del pubblico e del mercato. Secondo i dati EMU, l’investimento in formazione musicale in Italia è di cento volte inferiore rispetto a quello della Germania (il Paese che spende di più in Europa, e non a caso terzo mercato discografico mondiale), e pari a soli 4,2 milioni di euro nel 2011.

Riferimenti bibliografici

Adler, M. (1985), “Stardom and Talent”, in American Economic Review 75: 208–212

AgCom (2010), Relazione annuale, Available at http://www.agcom.it/Default.aspx?message=viewrelazioneannuale&idRelazione=19 (11 April 2012)

Alexander P. J. (1994a), “Entry Barriers, Release Behavior, and Multi-Product Firms in the Music Recording Industry”, in Review of Industrial Organization 9: 85-98

Alexander P. J. (1994b), “New Technology and Market Structure: Evidence from the Music Recording Industry”, in Journal of Cultural Economics 18: 113-123

Andersen B., M. Frenz (2008), “The Impact of Music Download and P2P File-Sharing on the Purchase of Music: A Study for Industry Canada”, Working Paper, Birbeck, University of London

Andersen B., Z. Kozul-Wright & R. Kozul-Wright (2000), “Copyrights, Competition and Development: The Case of the Music Industry”, UNCTAD Discussion Paper n. 45

Ardizzone A. (2010), “Music piracy: recording companies against p2p networks”, in Yorgo Pasadeos (ed.) Advances in Communication and Mass Media Research, ATINER, 2010

Ardizzone A., L. Barbarito (2008), “Economia della musica in Italia, Rapporto 2010”, Fondazione Università IULM

Ardizzone A., L. Barbarito (2009), “Economia della musica in Italia, Rapporto 2010”, Fondazione Università IULM

Ardizzone A., L. Barbarito (2010). “Economia della musica in Italia, Rapporto 2010”, Fondazione Università IULM

Ardizzone A., L. Barbarito (2010), “Il settore musicale in Italia”, in L’Industria 3: 423-458

Ardizzone A., Ramello G.B. (2005), “Musica registrata”, in: A.A. V.V. (Ed.), L’Industria della Comunicazione in Italia, Guerini e Associati, Milano

Ardizzone A., Ramello G.B. (2006), “Musica registrata”, in A.A. V.V. (Ed.), L’Industria della Comunicazione in Italia, Guerini e Associati, Milano

Ardizzone A., Ramello G.B. (2007a), “Musica registrata”, in A.A. V.V. (Ed.), L’Industria della Comunicazione in Italia, Guerini e Associati, Milano

Ardizzone A., Ramello G.B. (2007b), “La produzione di musica registrata in Italia”, in A.A. V.V. (Ed.), L’Industria della Comunicazione in Italia, Guerini e Associati, Milano

Bakos, J. Y., Brynjolfsson, E., G. Lichtman (1999), “Shared Information Goods”, in Journal of Law and Economics 48: 117-156

Balducci F. (2009), “Music or High-tech Lovers? Inferring into the Determinants of Music Consumption”, in Rivista Italiana degli Economisti 2

Banca dati dell’Alta formazione artistica e musicale (2010), Available at http://statistica.miur.it/scripts/AFAM/vAFAM1.asp (11 April 2012)

Besen S., S. N. Kirby (1989), “Private Copying, Appropriability, and Optimal Copying Royalties”, in Journal of Law and Economics 32: 255-280

Bhattacharjee S., R.D. Gopal, K. Lertwachara, J.R. Marsden (2006a), “Whatever happened to Payola? An Empirical Analysis of Online Music Sharing”, in Decision Support Systems 42(1): 104-120

Bhattacharjee S., R.D. Gopal, K. Lertwachara, J.R. Marsden (2006b), “Consumer Search and Retailer Strategies in the Presence of Online Music Sharing”, in Journal of Management Information Systems 23(1): 129-159

Bishop J. (2005), “Building International Empires of Sound: Concentrations of Power and Property in the “Global” Music Market”, in Popular Music and Society 28(4): 443 – 471

Black M. & D. Greer (1987), “Concentration and Non-price Competition in the Recording Industry”, in Review of Industrial Organization 9: 85-98

Blackburn D. (2004), “On-line Piracy and Recorded Music Sales”, in Job Market Paper, Department of Economics, Harvard University

Boorstin E. S. (2004), “Music Sales in The Age of File-sharing”, Senior Thesis, Department of Economics, Princeton University

Brousseau E. (2008), “The Economics of Music Production: The Narrow Paths for Record Companies to Enter the Digital Era”, in Communications & Strategies 72: 131

Brousseau E., B. Feledziak (2006), “Etude sur l’Economie des Droits d’Auteurs dans le Domaine de la Musique”, in Etude re?alise? pour le Ministe?re de la Culture et de la Communication

Connolly M., A. B. Krueger (2006), “Rockonomics: The Economics of Popular Music”, in V. Ginsburgh and D. Throsby (eds.) Handbook of the Economics of Arts and Culture, Amsterdam, Elsevier

Curien N., F. Moreau (2005), “The Music Industry in the Digital Era: Towards New Business Frontiers?”, Working Paper, CNAM, Paris, Available at http://gdrtics.u-paris10.fr/pdf/ws/2005-06_2/CurienMoreau2.pdf (31 march 2012)

Dismamusica (2010), Dati di mercato, Available at http://www.dismamusica.it/index.php/datidimercato/dati-2008/102 (11 April 2012)

FIMI (2010), Comunicato stampa del 17/02/2010, Available at http://www.fimi.it/dett_ddmercato.php?id=49 (11 April 2012)

Frank, R.H., P.J. Cook (1995), The Winner-Take-All Society, The Free Press, New York

Gayer A., O. Shy (2006). “Publishers, Artists and Copyright Enforcement”, in Information Economics and Policy 18(4): 374-384

Gopal R.D., Bhattacharjee S., Sanders G. L. (2006), “Do Artists Benefit from Online Music Sharing?”, in Journal of Business 79(3)

Handke C. (2006), “Plain Destruction or Creative Destruction? Copyright Erosion and the Evolution of the Record Industry”, in Review of Economic Research on Copyright Issue 3(2): 29-51

Hannaford S. (2003), “Oligonomy defined”, in Oligopoly Watch, Available at http://www.oligopolywatch.com/2003/08/04.html (20 March, 2012)

Hannaford S. (2007), Market Domination, the Impact of Industry Consolidation on Competition, Innovation and Consumer Choice, Praeger Publishers

IEM (2010) (eds.), L’industria della comunicazione in Italia – tredicesimo rapporto, Fondazione Rosselli, Available at http://culturaincifre.istat.it/sito/varie/2011_XIII_rapporto_IEM.pdf (11 April 2012)

Krueger A. B. (2005), “The Economics of Real Superstars: The Market for Rock Concerts in the Material World”, in Journal of Labor Economics 23(1)

Liebowitz (2005), “MP3s and Copyright Collectives: A Cure worse than the Disease?”, in L. Takeyama, W. Gordon, R. Towse (eds.), Developments in the Economics of Copyright: Research and Analysis, Edward Elgar, Cheltenham 37-59

Liebowitz S. (1985), “Copying and Indirect Appropriability: Photocopying of Journals”, in Journal of Political Economy 93: 945-957

Liebowitz S. J. (2002), “Retinking Network Economy”, CESifo Economic Studies 51(2-3): 435-473

Liebowitz S. J. (2004), “Will MP3 downloads Annihilate the Record Industry? The Evidence so Far”, in Advances in the Study of Entrepreneurship, Innovation, and Economic Growth 15: 229-260

Liebowitz S. J. (2006a), “File-Sharing: Creative Destruction or just Plain Destruction?”, in Journal of Law and Economics 49: 1-28

Liebowitz S. J. (2006b), “Economists Examine File-Sharing and Music Sales”, in G. Illing and M. Peitz (eds.) Industrial Organization and the Digital Economy, Cambridge: MIT Press

MacDonald, G. (1988), “The Economics of Rising Stars”, in American Economic Review 78: 155–166

Maffioletti A., G.B. Ramello (2004), “Should We Put Them in Jail? Copyright Infringement, Penalties and Consumer Behaviour: Insights from Experimental Data”, in Review of Economic Research on Copyright Issues 1: 81-95

Maffioletti A., G.B. Ramello (2004), “Should We Put Them in Jail? Copyright Infringement, Penalties and Consumer Behaviour: Insights from Experimental Data”, in Review of Economic Research on Copyright Issues 1: 81-95

Michel N. (2004a), “Internet File-sharing: The Evidence So Far and What It Means for the Future”, in Backgrounder, No 1790, The Heritage Foundation

Michel N. (2004b), “The Impact of the Digital Age on the Music Industry: a Theoretical and Empirical Analysis”, Working Paper (PhD Dissertation), University of New Orleans and The Heritage Foundation

Mortimer J., Sorensen A. (2007), “Supply Responses to Digital Distribution: Recorded Music and Live Performances”, in American Economic Association annual papers, Stanford working paper. Available at http://www.aeaweb.org/annual_mtg_papers/2006/0107_0800_0702.pdf (31 March 2012)

Oberholzer-Gee F., K. F. Strumpf (2005), “The Effect of File Sharing on Record Sales: An Empirical Analysis”, Working Paper, Harvard Business School and the University of North Carolina at Chapel Hill

Oberholzer-Gee F., K. F. Strumpf (2007), “The Effect of File Sharing on Record Sales: An Empirical Analysis”, in Journal of Political Economy 115: 1-42

Peitz M., P. Waelbroeck (2004), “The Effect of Internet Piracy on CD Sales – Cross Section Evidence”, in Review of Economic Research on Copyright Issues 1: 71-79

Peitz M., P. Waelbroeck (2006), “Piracy of Digital Products: A Critical Review of the Theoretical Literature”, in Information Economics and Policy 18 (4):449-476

Ramello G. B (1997), “Copyright e Pirateria nel Mercato Fonografico”, in L’Industria 18: 317-339

Ramello G. B., Silva F. (1999), Dal Vinile a Internet. Economia della musica tra tecnologia e diritti, Edizioni della Fondazione Giovanni Agnelli, Torino

Rob R., J. Waldfogel (2006), “Piracy On The High C’s: Music Downloading, Sales Displacement, and Social Welfare In A Sample Of College Students”, in Journal of Law and Economics 49: 29-62

Rosen, S., (1981), “The Economics of Superstars”, in The American Economic Review 71(5): 845-858

SCF (2010), Bilancio di esercizio 2010

Schultz M. F. (2009), “Live Performance, Copyright, and the Future of the Music Business”, in University of Richmond Law Review 43: 2

SIAE (2010), Rapporto Musica 2010, Available at http://www.siae.it/edicola.asp?link_page=Siae_ArchivioDati.htm&open_menu=yes#doc (11 April 2012)

Stevans L., D. Sessions (2005), “An Empirical Investigation into the Effect of Music Downloading on the Consumer Expenditure of Recorded Music: A Time Series Approach”, in Journal of Consumer Policy 28(3): 311-324, 09

Stevans L., D. Sessions (2005), “An Empirical Investigation into the Effect of Music Downloading on the Consumer Expenditure of Recorded Music: A Time Series Approach”, in Journal of Consumer Policy 28(3), 311-324, 09

Towse R. (1999), “Copyright, Incentives and Performers’ Earnings”, in KYKLOS 52(3): 369-390

Towse R. (2001), Creativity, Incentive, and Reward: An Economic Analysis of Copyright and Culture in the Information Age, Cheltenham, UK, Edward Elgar Publishing

Towse, R. (1999), “Incentivi e redditi degli artisti derivanti dal diritto d’autore e diritti connessi nell’industria musicale”, in Silva F. & Ramello G. (ed.) (1999), Dal vinile ad Internet, Edizioni Giovanni Agnelli

Vogel H. (1998), Entertainment Industry Economics, Cambridge, MA: Cambridge University Press

Zentner A. (2006), “Measuring the Effect of Music Downloads on Music Purchases”, in Journal of Law and Economics 49

Zentner, A. (2005), “File Sharing and International Sales of Copyrighted Music: An Empirical Analysis with a Panel of Countries”, in Topics in Economic Analysis & Policy 5(1): 21, http://www.bepress.com/bejeap/topics/vol5/iss1/art21 (24 March 2012)